I migliori ETF di Borsa Italiana per investire nel 2025 rappresentano strumenti fondamentali per diversificare i portafogli e ottimizzare i rendimenti. Questo articolo guida gli investitori nella selezione dei migliori ETF disponibili, analizzando le loro caratteristiche e potenzialità.

Gli ETF sono ampiamente apprezzati per la loro versatilità e efficienza in termini di costi, rendendoli particolarmente adatti in un contesto di mercato in continua evoluzione. La scelta degli ETF più adatti alle proprie strategie di investimento è essenziale per massimizzare i ritorni e gestire il rischio.

Nel nostro approfondimento esamineremo le principali categorie di ETF quotati su Borsa Italiana, tra cui:

- ETF azionari: per ottenere esposizione ai principali indici globali e ai settori più promettenti.

- ETF obbligazionari: ideali per chi cerca stabilità e rendimenti prevedibili.

- ETF settoriali: focalizzati su specifici comparti dell’economia, come tecnologia, energia e salute.

Attraverso un’analisi dettagliata, esploreremo le migliori opzioni in ciascuna categoria, fornendo informazioni utili per costruire un portafoglio bilanciato e in linea con i propri obiettivi di investimento.

Le informazioni presentate in questo articolo sono fornite a scopo informativo e non devono essere interpretate come consigli finanziari. Gli investimenti in ETF comportano rischi, inclusa la possibile perdita del capitale. Si consiglia agli investitori di considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio prima di prendere qualsiasi decisione di investimento.

Indice dei Contenuti

ToggleIntroduzione agli ETF

Cosa sono gli ETF (Exchange-Traded Funds)

Gli Exchange-Traded Funds (ETF) sono fondi di investimento che replicano la performance di un indice, un bene, un settore o un paniere di asset. Uniscono la diversificazione di un fondo comune con la facilità di negoziazione di un’azione, permettendo di acquistare o vendere quote in tempo reale sul mercato azionario. Per una panoramica più approfondita puoi consultare la nostra guida a come investire in ETF.

Perché scegliere gli ETF per investire

Investire in ETF offre diversi vantaggi. Offrono un’elevata trasparenza, poiché la loro composizione è pubblica e costantemente aggiornata. Gli ETF sono anche efficienti in termini di costi, con spese di gestione generalmente inferiori rispetto ai fondi comuni tradizionali, rendendoli una scelta economica per la diversificazione di un portafoglio.

Vantaggi degli ETF rispetto ad altri strumenti di investimento

La flessibilità è un altro vantaggio significativo degli ETF. Disponibili in una vasta gamma di categorie, consentono agli investitori di personalizzare i propri portafogli secondo le proprie esigenze e obiettivi di investimento. Offrono inoltre l’accesso a diversi mercati e asset, facilitando la diversificazione geografica e settoriale. Questa combinazione di trasparenza, bassi costi, flessibilità e accessibilità rende gli ETF uno strumento di investimento estremamente potente nel moderno mercato finanziario.

ETF di Borsa Italiana

Gli Exchange-Traded Funds (ETF) quotati su Borsa Italiana offrono agli investitori italiani un accesso più diretto e conveniente a una vasta gamma di strumenti finanziari. Nonostante siano scambiati su una piattaforma italiana, questi ETF possono includere una varietà di asset globali, non limitandosi solo a titoli italiani. La loro accessibilità su un mercato locale riduce le barriere di ingresso per gli investitori italiani, grazie anche alla familiarità con la regolamentazione e la fiscalità nazionale. Tuttavia, è importante notare che la diversificazione degli ETF di Borsa Italiana può abbracciare mercati e settori globali, offrendo così opportunità di investimento ampie e diversificate.

5 Migliori ETF Azionari ad Accumulo quotati su Borsa Italiana

Gli ETF azionari ad accumulo che replicano l’andamento degli indici rappresentano una scelta strategica per gli investitori orientati alla costruzione di un portafoglio diversificato e robusto. Questi ETF offrono l’opportunità di partecipare all’evoluzione complessiva del mercato, riducendo il rischio specifico legato alle singole azioni e massimizzando il potenziale di crescita generale. La selezione presentata in questo articolo enfatizza la diversificazione geografica, includendo ETF che tracciano indici di vari mercati. Tale approccio mira a bilanciare il rischio, distribuendo gli investimenti attraverso diverse regioni del mondo e mitigando l’impatto di fluttuazioni localizzate.

Un aspetto distintivo degli ETF ad accumulo è la loro capacità di reinvestire automaticamente i dividendi, un fattore cruciale per la crescita composta del capitale a lungo termine. Questa caratteristica li rende particolarmente attraenti per gli investitori a lungo termine che mirano a un incremento graduale del loro patrimonio.

La cura nella selezione degli ETF si basa sull’analisi di vari fattori, tra cui la performance storica, la solidità degli indici sottostanti e la reputazione degli emittenti. Il risultato è una gamma di ETF azionari ad accumulo che non solo rispondono a standard elevati di qualità e affidabilità, ma offrono anche un equilibrato mix di rischio e potenziale di rendimento per un investimento efficace e ponderato nel mercato globale.

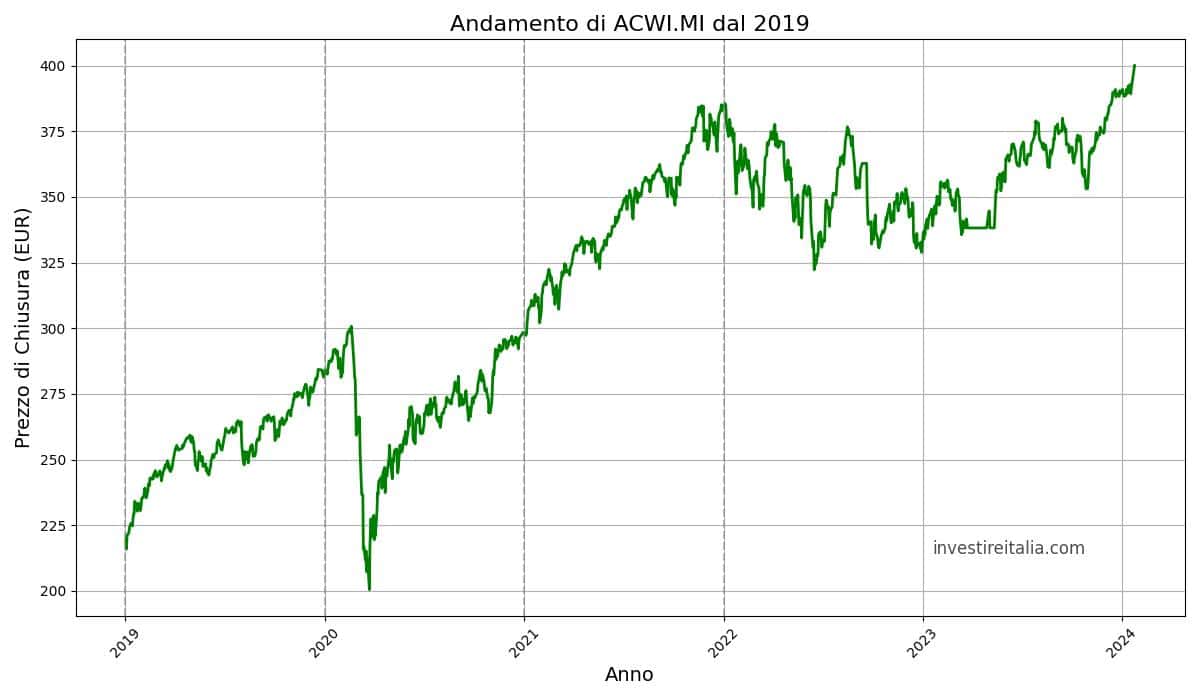

AMUNDI MSCI ALL COUNTRY WORLD UCITS ETF EUR ACC

Questo ETF di Amundi si posiziona come un veicolo d’investimento efficiente per coloro che cercano un’esposizione equilibrata e globale nel mercato azionario, combinando la semplicità di un investimento in ETF con la diversificazione e la potenziale crescita offerte dai mercati azionari di tutto il mondo.

Informazioni Generali su AMUNDI MSCI ALL COUNTRY WORLD

- Nome ETF: AMUNDI MSCI All Country World UCITS ETF – Accumulazione (EUR)

- ISIN: LU1829220216

- Tipo di Dividendi: Accumulazione

- Valuta Denominazione: USD

- Valuta Negoziazione: EUR

- Attivi in Gestione: 1.063,55 milioni EUR

- Commissioni di Gestione: 0,45%

Obiettivo d’Investimento di AMUNDI MSCI ALL COUNTRY WORLD

L’obiettivo dell’Amundi MSCI All Country World UCITS ETF – Acc (EUR) è quello di replicare il più fedelmente possibile l’andamento dell’indice MSCI AC World Net Return USD Index. Questo indice è ponderato per la capitalizzazione di mercato ed è progettato per misurare le performance dei mercati azionari sia nei paesi sviluppati che in quelli emergenti. L’indice considera gli indici di 45 paesi, inclusi 24 paesi sviluppati e 21 paesi emergenti.

Caratteristiche dell’Indice

- Nome Indice: MSCI AC World Net Return USD Index

- Ponderazione: Capitalizzazione di mercato

- Copertura Geografica: 45 paesi, inclusi 24 paesi sviluppati e 21 paesi emergenti

Vantaggi dell’ETF AMUNDI MSCI ALL COUNTRY WORLD

- Esposizione Globale: Offre un’esposizione ampia e diversificata a un vasto range di mercati azionari globali.

- Trasparenza e Liquidità: Come ETF quotato in borsa, offre una trasparenza e una liquidità elevata.

- Basso Costo: Una delle soluzioni più economiche per ottenere un’esposizione globale grazie alla bassa commissione di gestione.

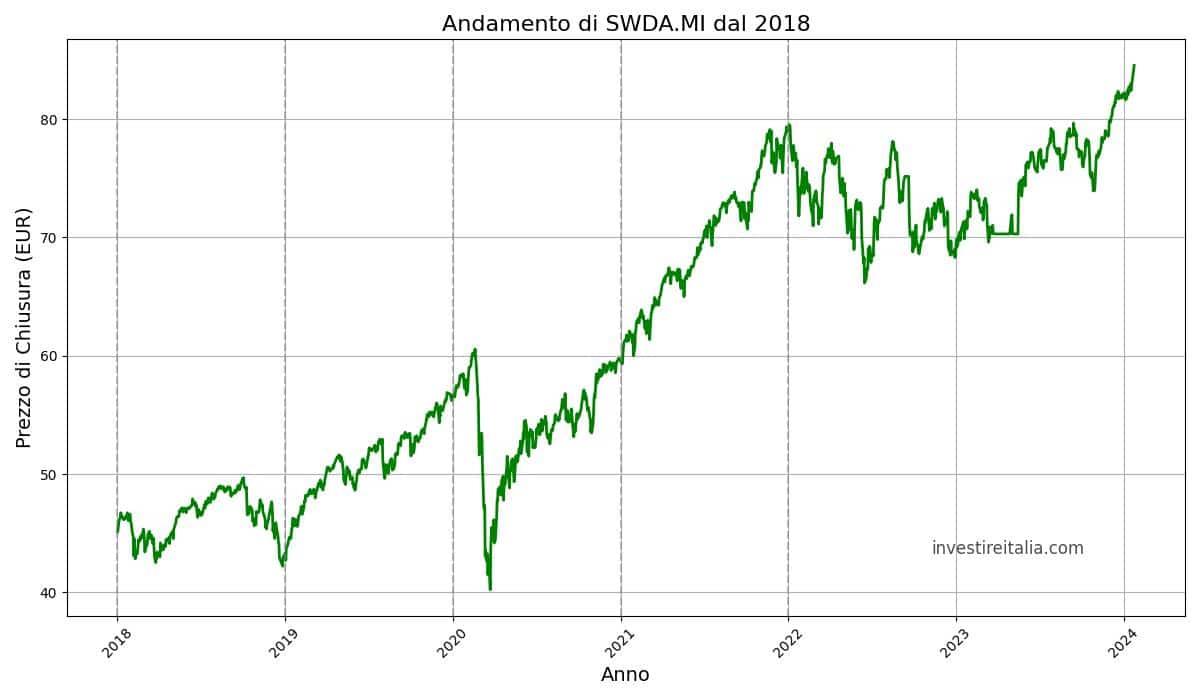

ISHARES CORE MSCI WORLD UCITS ETF ACC

Questo ETF di iShares si posiziona come un veicolo d’investimento efficiente per coloro che cercano un’esposizione equilibrata e globale nel mercato azionario. Combina la semplicità di un investimento in ETF con la diversificazione e la potenziale crescita offerte dai mercati azionari di tutto il mondo.

Informazioni Generali su iShares Core MSCI World UCITS ETF

- Nome ETF: iShares Core MSCI World UCITS ETF (USD) Acc

- ISIN: IE00B4L5Y983

- Tipo di Dividendi: Accumulazione

- Valuta Denominazione: USD

- Valuta Negoziazione: EUR

- Attivi in Gestione: 59,711 milioni EUR

- Commissioni di Gestione: 0,2%

Obiettivo d’Investimento di iShares Core MSCI World UCITS ETF

L’obiettivo dell’iShares Core MSCI World UCITS ETF – Acc (USD) è quello di replicare il più fedelmente possibile l’andamento dell’indice MSCI World Index. Questo indice misura la performance di società a grande e media capitalizzazione dei paesi sviluppati del mondo. L’inclusione delle società nell’indice si basa sulla ponderazione per capitalizzazione di mercato del flottante.

Caratteristiche dell’Indice

- Nome Indice: MSCI World Index

- Ponderazione: Capitalizzazione di mercato

- Copertura Geografica: Paesi sviluppati del mondo

Vantaggi dell’ETF iShares Core MSCI World UCITS ETF

- Esposizione Globale: Offre un’esposizione ampia e diversificata a un vasto range di mercati azionari globali dei paesi sviluppati.

- Trasparenza e Liquidità: Come ETF quotato in borsa, offre una trasparenza e una liquidità elevata.

- Basso Costo: Soluzione economica per ottenere un’esposizione globale grazie alla bassa commissione di gestione.

Qui puoi trovare un nostro articolo approfondito su MSCI World Index con dettagli aggiuntivi e altri ETF.

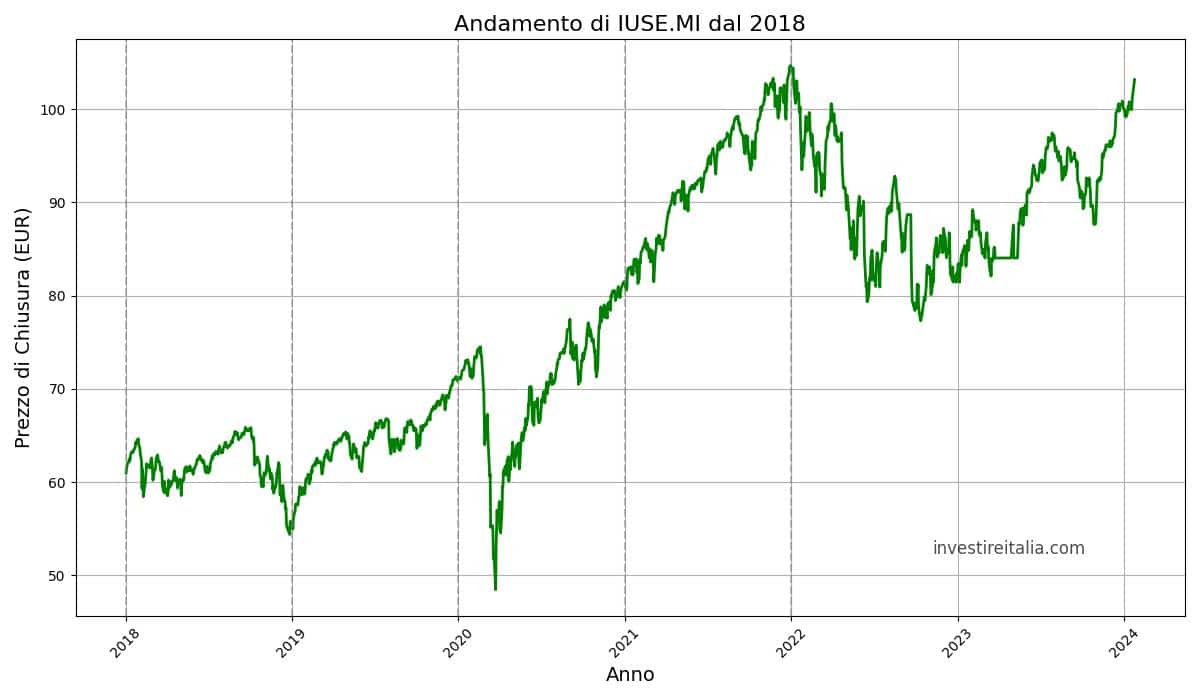

ISHARES S&P 500 EUR HEDGED UCITS ETF (ACC)

L’iShares S&P 500 EUR Hedged UCITS ETF (Acc) è una scelta d’investimento per chi desidera esposizione alle principali società statunitensi con la protezione dal rischio valutario. L’ETF mira a replicare l’indice S&P 500, che include 500 delle maggiori società statunitensi, offrendo al tempo stesso una copertura valutaria in euro per proteggere dagli effetti delle fluttuazioni tra dollaro ed euro.

Informazioni Generali su ISHARES S&P 500 EUR HEDGED UCITS ETF (ACC)

- Nome ETF: iShares S&P 500 EUR Hedged UCITS ETF (Acc)

- ISIN: IE00B3ZW0K18

- Tipo di Dividendi: Accumulazione

- Valuta: EUR

- Attivi in Gestione: 5,583 miliardi EUR

- Commissioni di Gestione: 0,20%

Obiettivo d’Investimento

L’ETF punta a fornire agli investitori un’esposizione diversificata alle 500 principali società statunitensi, con una copertura valutaria in euro per mitigare il rischio valutario.

Vantaggi dell’ETF ISHARES S&P 500 EUR HEDGED UCITS ETF (ACC)

- Esposizione alle Blue-chip Statunitensi: Investimento diretto nelle 500 principali società statunitensi.

- Riduzione del Rischio Valutario: Copertura valutaria in euro per proteggere dagli effetti delle fluttuazioni valutarie.

AMUNDI ESTOXX50 II UCITS ETF A

L’ETF Amundi EURO STOXX 50 II UCITS ETF Acc si presenta come un efficiente strumento d’investimento per chi desidera un’esposizione focalizzata sulle blue-chip europee. Offre una semplicità tipica degli ETF, con un focus su aziende leader in vari settori della zona Euro.

Informazioni Generali su AMUNDI EURO STOXX 50 II UCITS ETF ACC

- Nome ETF: AMUNDI EURO STOXX 50 II UCITS ETF Acc

- ISIN: FR0007054358

- Tipo di Dividendi: Accumulazione

- Valuta Denominazione: EUR

- Valuta Negoziazione: EUR

- Attivi in Gestione: 2.597,14 milioni EUR

- Commissioni di Gestione: 0,20%

Obiettivo d’Investimento

Mirare a replicare l’indice EURO STOXX 50 Net Return EUR, che include le principali 50 società leader in Europa, rappresentanti di più di 12 paesi della zona Euro. L’indice riflette circa il 60% della capitalizzazione di mercato dello EURO STOXX Total Market Index.

Caratteristiche dell’Indice

- Nome Indice: EURO STOXX 50 Net Return EUR

- Ponderazione: Capitalizzazione di mercato

- Copertura Geografica: Principali società di 12 paesi della zona Euro

Vantaggi dell’ETF AMUNDI EURO STOXX 50 II UCITS ETF ACC

- Esposizione mirata: Accesso alle principali blue-chip europee.

- Trasparenza e Liquidità: Benefici degli ETF quotati in borsa.

- Costo Competitivo: Commissioni di gestione ridotte.

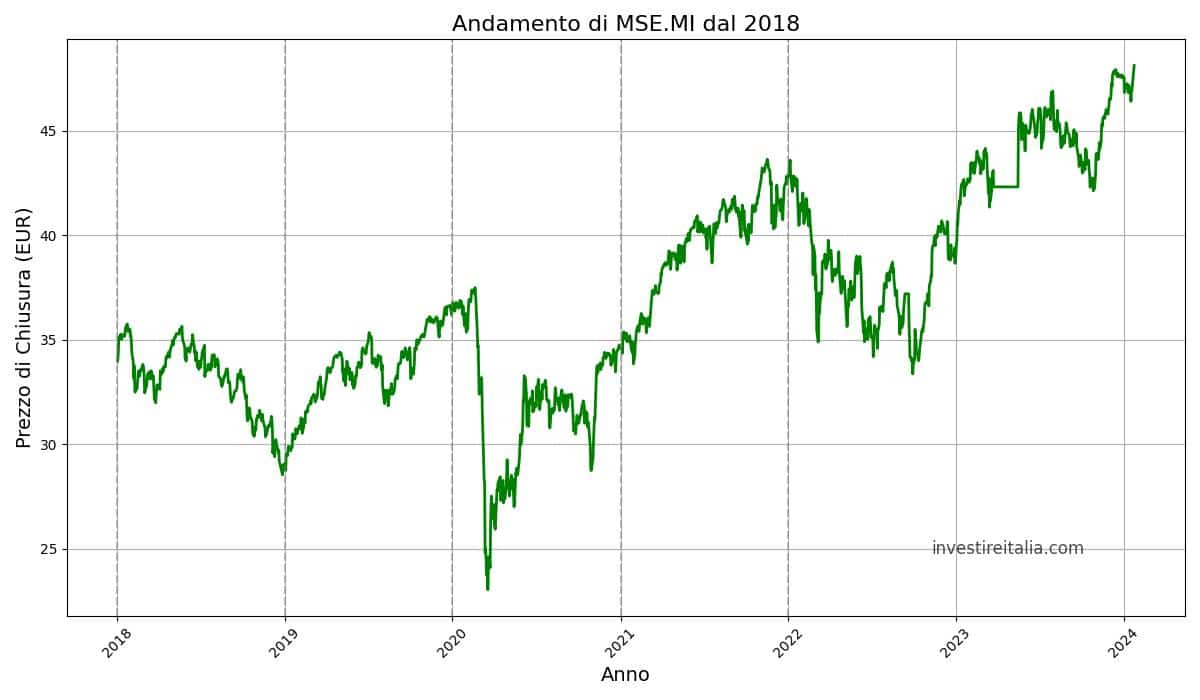

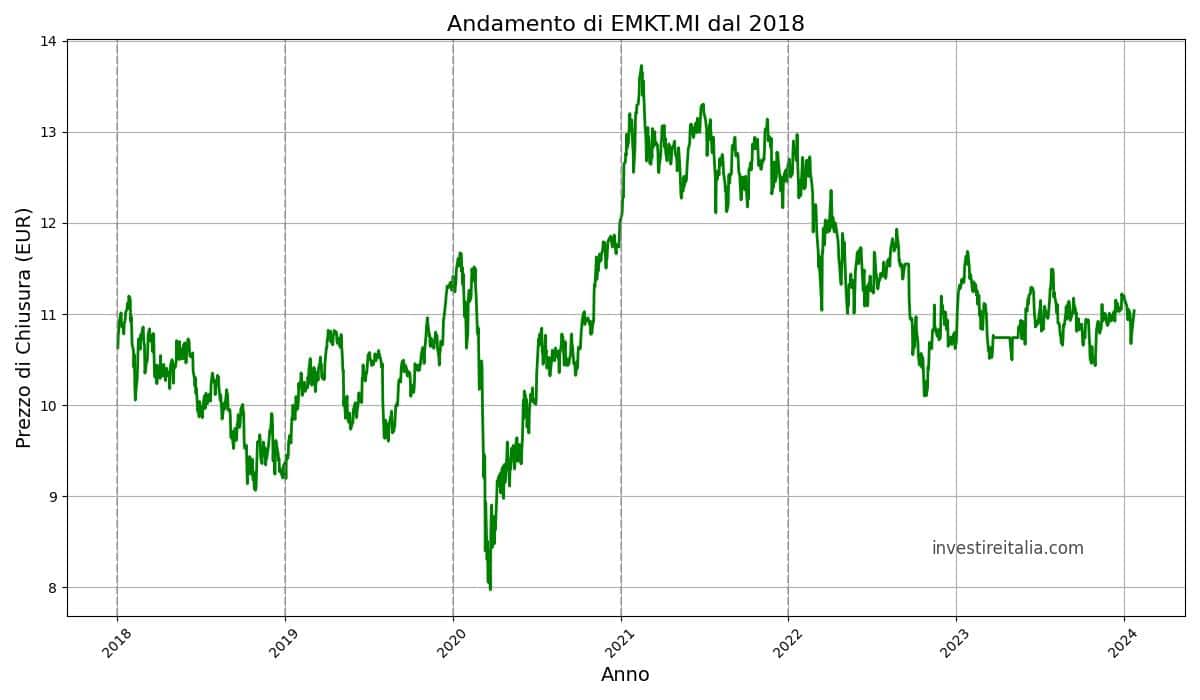

AMUNDI MSCI EM MKTS III ETF A

Investire nei mercati emergenti tramite l’ETF Amundi MSCI Emerging Markets III UCITS offre vantaggi significativi ma anche rischi specifici. Tra i benefici, spicca il potenziale di crescita elevato. I mercati emergenti, spesso in rapida espansione economica, possono offrire rendimenti più alti rispetto ai mercati sviluppati. Inoltre, la diversificazione è un aspetto cruciale: inserire asset di mercati emergenti in un portafoglio può ridurre il rischio complessivo, poiché le loro performance non sono sempre correlate con quelle dei mercati sviluppati.

Tuttavia, i rischi non vanno sottovalutati. La volatilità è una caratteristica dei mercati emergenti, dovuta a fattori politici, economici e valutari instabili. Questo può portare a forti fluttuazioni nei prezzi degli asset. Inoltre, questioni come la trasparenza di mercato, la governance delle aziende e le normative possono essere meno solide rispetto ai mercati sviluppati, aumentando il rischio di investimento.

Pertanto, mentre l’investimento in mercati emergenti può essere un’aggiunta preziosa a un portafoglio diversificato, è importante procedere con una consapevolezza chiara dei potenziali rischi e benefici, bilanciando questi fattori in base agli obiettivi e alla tolleranza al rischio individuale.

Informazioni Generali su AMUNDI MSCI EM MKTS III ETF A

- Nome ETF: AMUNDI MSCI Emerging Markets III UCITS ETF EUR Acc

- ISIN: FR0010429068

- Tipo di Dividendi: Accumulazione

- Valuta Denominazione: EUR

- Valuta Negoziazione: EUR

- Attivi in Gestione: 870,02 milioni EUR

- Commissioni di Gestione: 0,55%

Obiettivo d’Investimento

L’obiettivo è replicare l’indice MSCI Emerging Markets Net Total Return Index, che misura la performance dei mercati azionari emergenti, includendo sia la performance di prezzo che i dividendi.

Caratteristiche dell’Indice

- Nome Indice: MSCI Emerging Markets Net Total Return Index

- Ponderazione: Capitalizzazione di mercato

- Copertura Geografica: Mercati emergenti

Vantaggi dell’ETF AMUNDI MSCI EM MKTS III ETF A

- Esposizione ai Mercati Emergenti: Accesso a un’ampia gamma di mercati emergenti.

- Trasparenza e Liquidità: Benefici degli ETF quotati in borsa.

- Costo Competitivo: Commissioni di gestione contenute.

Il miglior broker secondo noi

Scalable Capital

- Basse commissioni di negoziazione (gratis su molti ETF)

- Tasso di interesse annuo fino al 4% nei primi mesi sui fondi non investiti (Conto PRIME+)

- Possibilità di aprire diversi Piani di Accumulo gratis

- Investimento minimo 1 EUR

- Autorizzazione CONSOB

Migliori ETF Azionari a Distribuzione quotati su Borsa Italiana

Gli ETF azionari a distribuzione quotati su Borsa Italiana rappresentano una soluzione d’investimento interessante per chi cerca un equilibrio tra crescita e rendita. Questi ETF, diversi dagli ETF ad accumulazione, distribuiscono periodicamente i dividendi generati dagli investimenti sottostanti, offrendo agli investitori un flusso di reddito regolare. Spesso replicano indici azionari di mercati globali o specifici settori, permettendo una diversificazione efficiente e mirata. La quotazione su Borsa Italiana facilita l’accesso e la negoziazione per gli investitori locali, mantenendo al contempo i vantaggi tipici degli ETF come trasparenza, bassi costi e flessibilità. Questi ETF sono adatti per chi desidera unire la crescita del capitale con la generazione di reddito, un aspetto particolarmente apprezzato da chi cerca investimenti a lungo termine con un ritorno periodico.

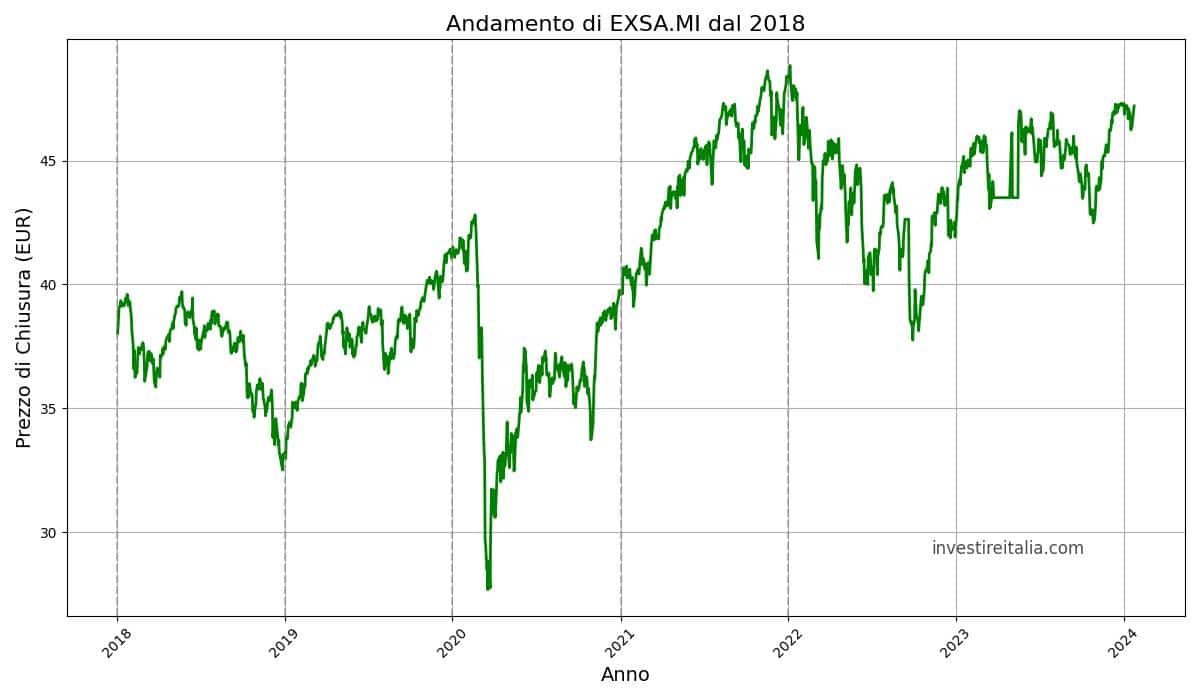

ISHARES STOXX EUROPE 600 UCITS ETF EUR (DIST)

L’iShares STOXX Europe 600 UCITS ETF offre agli investitori un’ampia esposizione alle principali società europee, coprendo varie dimensioni di capitalizzazione di mercato. Questo ETF mira a replicare fedelmente l’andamento dell’indice STOXX Europe 600, che include 600 importanti aziende di paesi sviluppati in Europa. Il fondo è caratterizzato da una struttura fisica, distribuendo i dividendi e fornendo così un flusso di reddito agli investitori.

Informazioni Generali su ISHARES STOXX EUROPE 600 UCITS ETF EUR (DIST)

- Nome ETF: iShares STOXX Europe 600 UCITS ETF

- ISIN: DE0002635307

- Tipo di Dividendi: Distribuzione

- Valuta: EUR

- Attivi in Gestione: EUR 6,061 miliardi

- Commissioni di Gestione: 0,20%

- Dividend Yield (Annuo): 4,5% circa ma può variare in base alla performance dell’ETF e dell’indice

- Frequenza Dividendi: Fino a quattro volte l’anno

Obiettivo d’Investimento

Questo ETF punta a fornire una replica dell’indice STOXX Europe 600, offrendo così un’ampia esposizione regionale alle aziende europee.

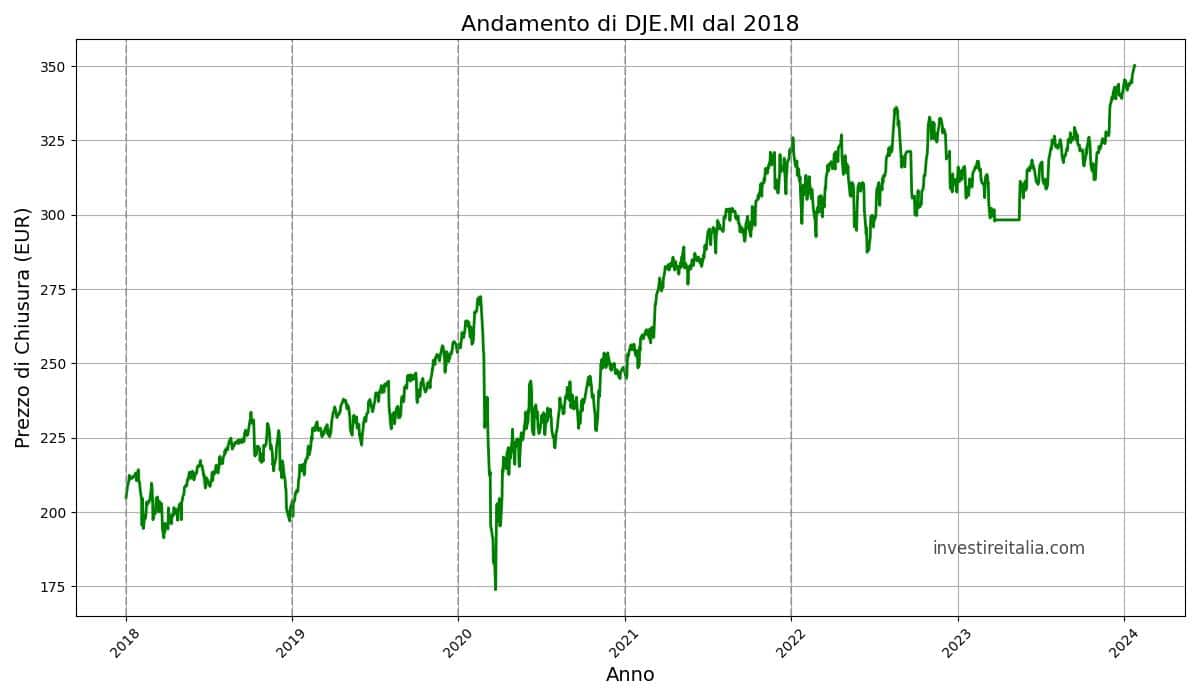

DOW JONES INDUSTRIAL AVERAGE – DIST

Il Lyxor Dow Jones Industrial Average UCITS ETF – Dist è un ETF che offre un’opportunità di investimento mirata sull’indice Dow Jones Industrial Average, un benchmark composto dalle 30 maggiori aziende quotate negli Stati Uniti. Questo ETF si differenzia per la sua capacità di distribuire dividendi, offrendo così una fonte di reddito periodica oltre alla crescita del capitale.

Informazioni Generali DOW JONES INDUSTRIAL AVERAGE – DIST

- Nome ETF: Lyxor Dow Jones Industrial Average UCITS ETF – Dist

- ISIN: FR0007056841

- Tipo di Dividendi: Distribuzione

- Valuta Denominazione: USD

- Valuta Negoziazione: EUR

- Attivi in Gestione: 303,05 milioni EUR

- Commissioni di Gestione: 0,50%

- Dividend Yield (Annuo): 5% circa ma può variare in base alla performance dell’ETF e dell’indice

- Frequenza Dividendi: Fino a quattro volte l’anno

Obiettivo d’Investimento

L’obiettivo principale del Lyxor Dow Jones Industrial Average UCITS ETF – Dist è replicare fedelmente la performance del Dow Jones Industrial Average Net Total Return Index, che include alcune delle più grandi e influenti società statunitensi.

Caratteristiche dell’Indice

- Nome Indice: Dow Jones Industrial Average Net Total Return

- Ponderazione: Capitalizzazione di mercato

- Copertura Geografica: Stati Uniti

Vantaggi dell’ETF DOW JONES INDUSTRIAL AVERAGE – DIST

- Esposizione mirata: Accesso diretto alle 30 principali società statunitensi, rappresentative di vari settori.

- Opportunità di Reddito: Distribuzione regolare dei dividendi, rendendo questo ETF un’opzione attraente per gli investitori che cercano reddito oltre alla crescita del capitale.

- Flessibilità e Trasparenza: Come ETF quotato in borsa, offre facilità di accesso, trasparenza e liquidità.

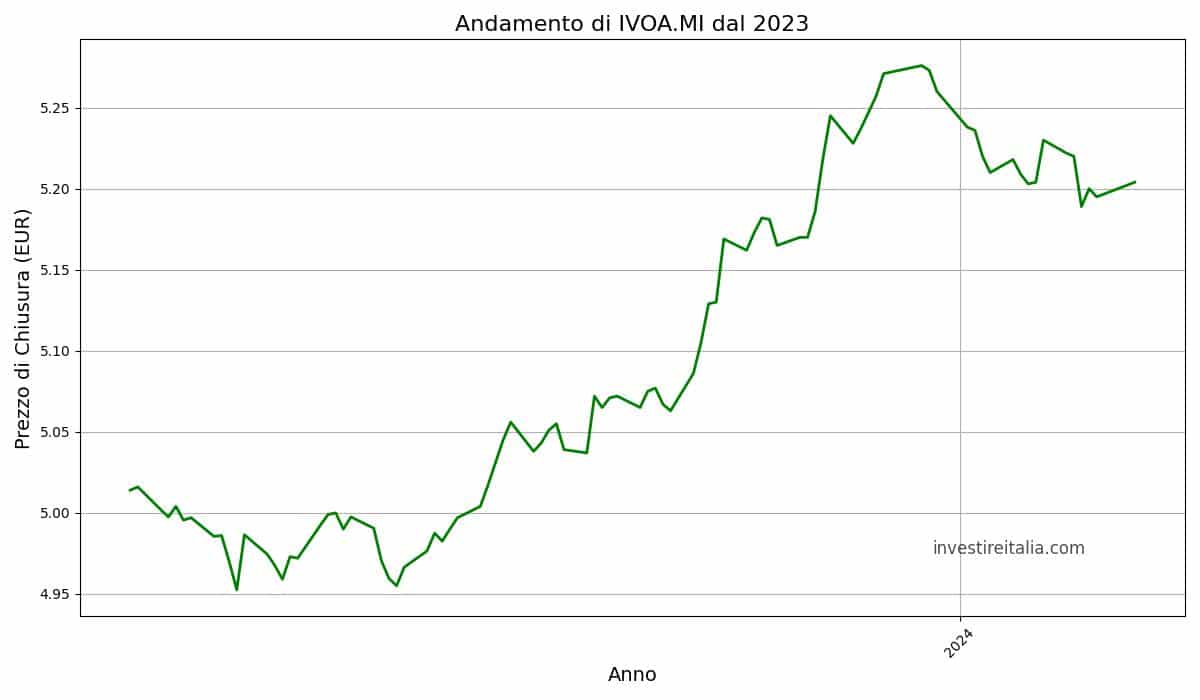

Migliori ETF Obbligazionari iBonds a Scadenza Fissa quotati su Borsa Italiana

Gli ETF iBonds sono nati nel 2023 e rappresentano una categoria innovativa di fondi obbligazionari che offrono un approccio unico agli investimenti a reddito fisso. Questi fondi sono caratterizzati da un portafoglio diversificato di obbligazioni con una data di scadenza fissa, offrendo agli investitori la prevedibilità del rimborso del capitale a quella data. A differenza degli ETF obbligazionari tradizionali, che non hanno una scadenza definita e continuano a rinnovare le loro obbligazioni, gli iBonds forniscono un valore finale alla loro scadenza, riducendo l’esposizione al rischio di tasso d’interesse. Inoltre, permettono un facile accesso ai mercati obbligazionari, solitamente meno accessibili, e offrono la possibilità di scegliere investimenti con una durata temporale specifica, adeguata alle proprie esigenze di investimento.

iShares iBonds Dec 2028 Term EUR Corp UCITS ETF

L’ETF iShares iBonds Dec 2028 Term € Corp UCITS ETF offre un’opportunità di investimento unica in obbligazioni societarie a tasso fisso con scadenza tra il 01/01/2028 e il 15/12/2028. Ecco le principali caratteristiche:

- Nome ETF: iShares iBonds Dec 2028 Term € Corp UCITS ETF

- Obiettivo di Investimento: Mirare a replicare il rendimento del Bloomberg MSCI December 2028 Maturity EUR Corporate ESG Screened Index

- Asset Net Totali al 23/01/2024: EUR 483.629.887

- Data di Lancio: 09/08/2023

- Valuta della Serie: EUR

- Classe di Asset: Reddito Fisso

- Total Expense Ratio: 0,12%

- ISIN: IE000264WWY0

- Frequenza di Distribuzione: Trimestrale

- Rendimento alla Scadenza Medio Ponderato: 3,53%

Altre Obbligazioni a Scadenza Fissa

A causa della loro natura di prodotti a scadenza fissa, vengono emessi regolarmente per adattarsi alle mutevoli esigenze del mercato. Pertanto, nella nostra selezione abbiamo incluso un esempio rappresentativo di questa categoria. Per maggiori informazioni sugli iBonds di iShares e le nuove emissioni puoi consultare il sito ufficiale.

Migliori ETF Tematici quotati su Borsa Italiana

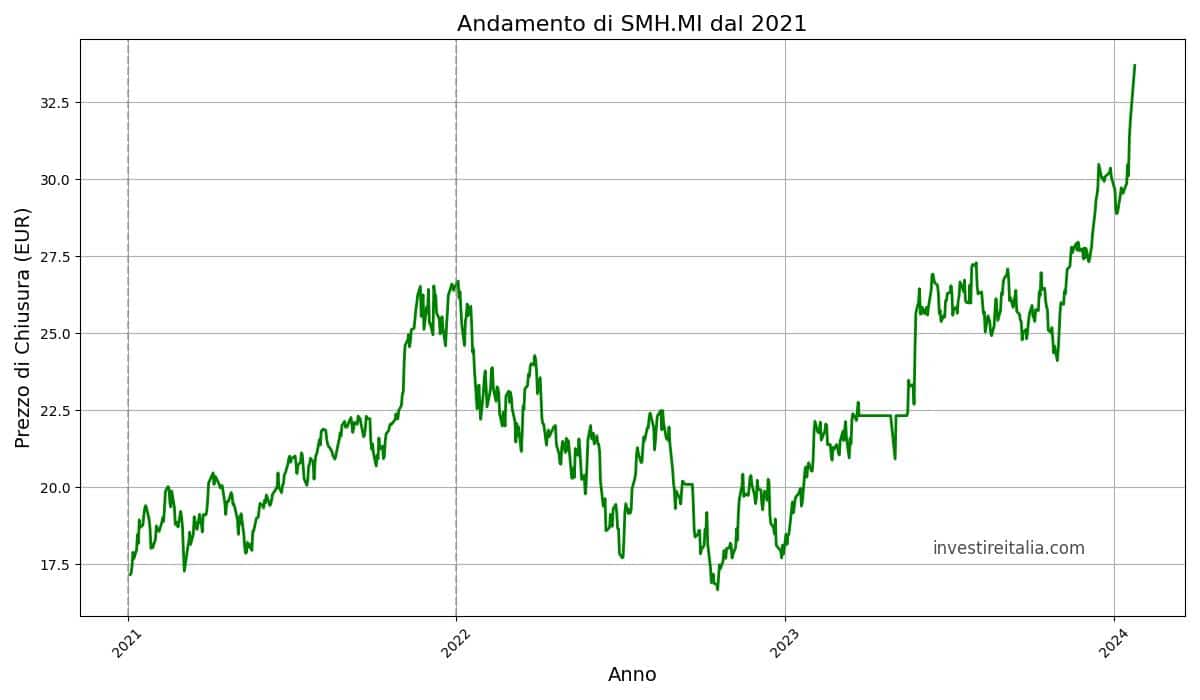

VANECK SEMICONDUCTOR UCITS ETF

Il VanEck Semiconductor UCITS ETF è un veicolo di investimento focalizzato sul settore dei semiconduttori, un’area chiave dell’innovazione tecnologica. Ecco le sue caratteristiche principali, seguendo la struttura del testo fornita:

- Nome ETF: VanEck Semiconductor UCITS ETF

- ISIN: IE00BMC38736

- Tipo di Dividendi: Accumulazione

- Valuta di Denominazione: USD

- Valuta di Negoziazione: EUR

- Attivi in Gestione: $1,3 miliardi (dati al 23 gennaio 2024)

- Commissioni di Gestione: 0,35%

- Data di Lancio: 01 dicembre 2020

Obiettivo d’Investimento di VANECK SEMICONDUCTOR UCITS ETF

Fornire esposizione alle aziende impegnate nella produzione di semiconduttori e apparecchiature correlate, escludendo aziende con attività non sostenibili o controversie legate al Global Compact dell’ONU.

L’ETF punta a beneficiare della rivoluzione digitale investendo in società puramente focalizzate sui semiconduttori, offrendo un interessante mix di aziende altamente liquide e di grande capitalizzazione. Con una gestione attenta ai fattori ESG, l’ETF mira a ridurre i rischi legati a pratiche non sostenibili nel settore.

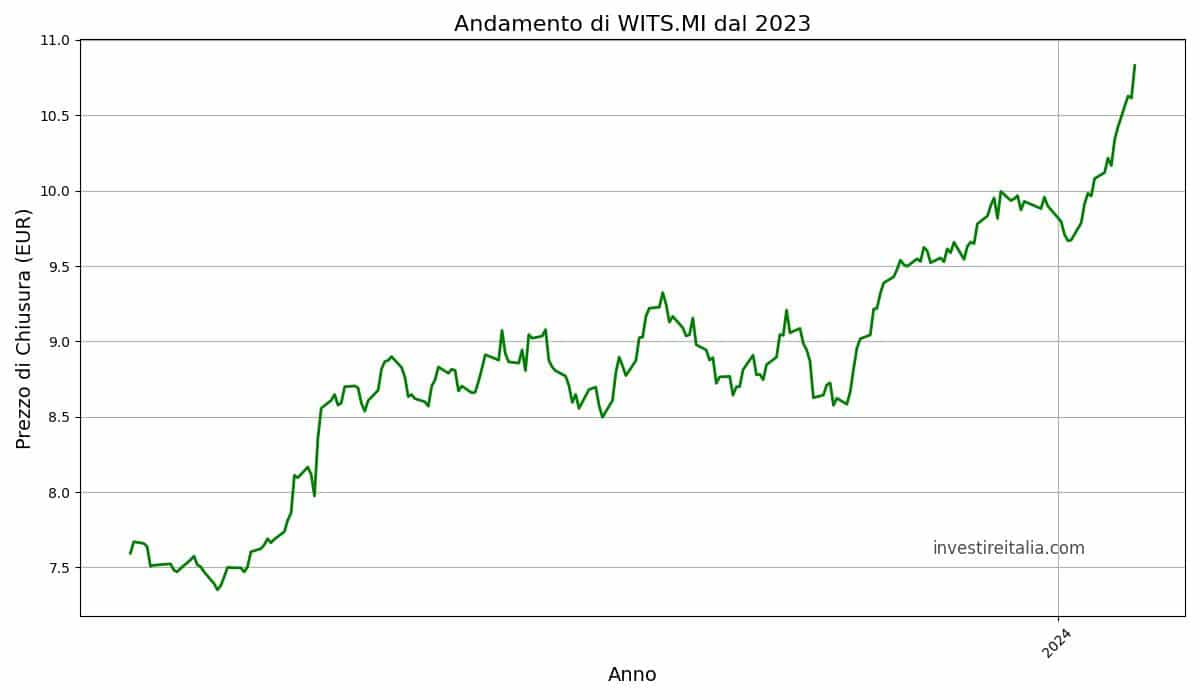

ISHARES MSCI WORLD INFORMATION TECHNOLOGY SECTOR ESG UCITS ETF

L’iShares MSCI World Information Technology Sector ESG UCITS ETF (USD) offre una sofisticata opportunità di investimento nel settore tecnologico globale. Questo ETF è progettato per replicare l’indice MSCI World Information Technology ESG Reduced Carbon Select 20 35 Capped, focalizzandosi su aziende tecnologiche di mercati sviluppati con un forte impegno verso pratiche sostenibili ed eco-compatibili.

Informazioni Generali su iShares MSCI World Information Technology Sector ESG UCITS ETF

- Nome ETF: iShares MSCI World Information Technology Sector ESG UCITS ETF

- ISIN: IE00BJ5JNY98

- Tipo di Dividendi: Distribuzione

- Valuta: USD

- Attivi in Gestione: USD 437,886,549 (al 22 gennaio 2024)

- Commissioni di Gestione: 0,18%

- Dividend Yield (Annuo): 0,43% ma può variare in base alle performance dell’Indice e dell’ETF

- Frequenza Dividendi: Semestrale

Obiettivo d’Investimento

Questo ETF di Borsa italiana mira a replicare il MSCI World Information Technology ESG Reduced Carbon Select 20 35 Capped Index. È progettato per offrire un’esposizione ottimizzata alle società di tecnologia a grande e media capitalizzazione in mercati sviluppati, riducendo l’intensità di carbonio e potenziali emissioni, aumentando il punteggio ESG e minimizzando l’errore di tracciamento rispetto all’indice principale.

Conclusione ai Migliori ETF di Borsa Italiana

Investire in ETF quotati su Borsa Italiana rappresenta una strategia versatile per diversificare il proprio portafoglio. Gli ETF offrono un’ampia gamma di opportunità, coprendo mercati azionari, obbligazionari e settoriali, con opzioni a distribuzione o accumulazione. Questa varietà consente agli investitori di allineare le proprie strategie agli obiettivi finanziari, massimizzando la crescita e gestendo i rischi.

Strategie e Tipologie di ETF

Gli ETF azionari ad accumulo sono ideali per chi punta sulla crescita del capitale a lungo termine, grazie al reinvestimento automatico dei dividendi. Al contrario, gli ETF a distribuzione possono essere preferiti dagli investitori che cercano un reddito periodico.

Gli ETF settoriali permettono di capitalizzare su specifici trend economici, come la tecnologia o i semiconduttori, offrendo un’esposizione mirata ai settori in espansione.

Rischi e Valutazioni nell’Investimento in ETF

È essenziale comprendere i rischi associati a ogni ETF. La volatilità dei mercati, le fluttuazioni valutarie e le variazioni dei tassi di interesse possono influenzare le performance. Inoltre, la struttura del fondo e l’indice di riferimento giocano un ruolo chiave nella gestione del rischio.

Prima di investire, gli investitori dovrebbero valutare attentamente la propria tolleranza al rischio e, se necessario, consultare un esperto finanziario per decisioni informate.

Conclusione

Gli ETF rappresentano un’opportunità efficace per diversificare il portafoglio, ma richiedono un approccio ponderato. Comprendere le loro caratteristiche, scegliere la strategia più adatta e monitorare i mercati sono passaggi fondamentali per sfruttare al meglio questi strumenti finanziari.

Elena Monti

Ho consolidato la mia esperienza nel settore finanziario e coltivato una forte passione per il mondo degli investimenti. Collaboro con testate online per offrire analisi chiare e consigli pratici, promuovendo l’educazione finanziaria per chi desidera fare scelte consapevoli.