Scopriamo insieme quali sono gli investimenti postali da evitare. Poste Italiane è una delle istituzioni finanziarie più riconosciute in Italia, con una lunga tradizione nel settore del risparmio. Tuttavia, non tutti gli strumenti offerti sono realmente vantaggiosi per gli investitori.

In questa guida analizzeremo nel dettaglio quali investimenti postali potrebbero risultare meno convenienti e quali alternative potrebbero offrire rendimenti migliori a parità di rischio.

Indice dei Contenuti

ToggleIntroduzione agli Investimenti Postali

Evoluzione di Poste Italiane

Poste Italiane è nata come servizio postale, ma nel corso degli anni si è evoluta fino a diventare un vero e proprio istituto finanziario, offrendo una vasta gamma di prodotti. Oltre ai tradizionali libretti di risparmio e buoni fruttiferi postali, oggi propone conti correnti, carte di credito, mutui, assicurazioni, fondi comuni di investimento, piani di accumulo e altri strumenti finanziari.

Ampia Gamma di Prodotti

L’offerta di Poste Italiane è ampia e può sembrare vantaggiosa, soprattutto per chi cerca sicurezza e stabilità. Tuttavia, è fondamentale distinguere tra prodotti realmente convenienti e strumenti che possono presentare costi nascosti o rendimenti inferiori rispetto ad alternative disponibili sul mercato.

Vediamo insieme quali investimenti postali è meglio evitare e i motivi per cui potrebbero non essere la scelta più conveniente.

Fondi Comuni di Poste Italiane: Costi Elevati?

Performance dei Fondi Comuni di Poste Italiane

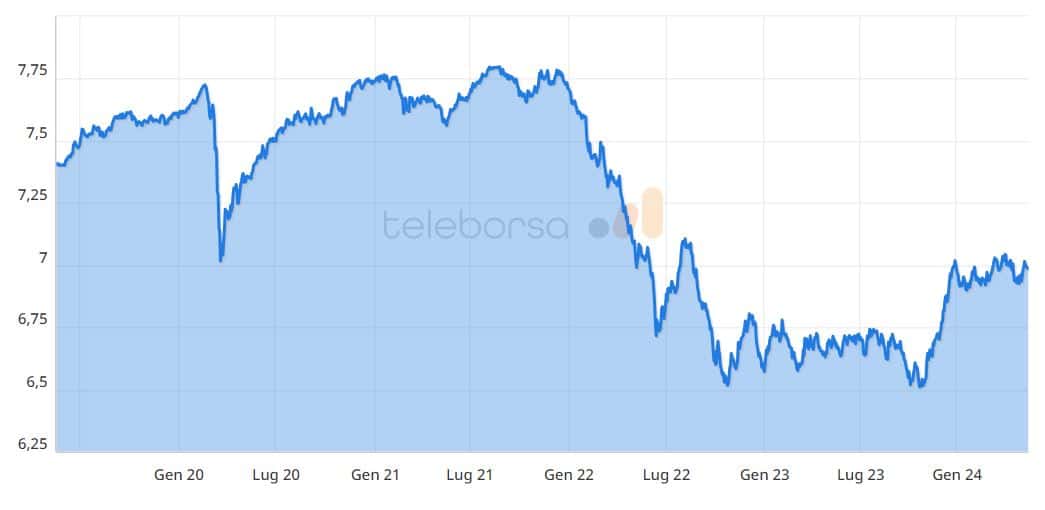

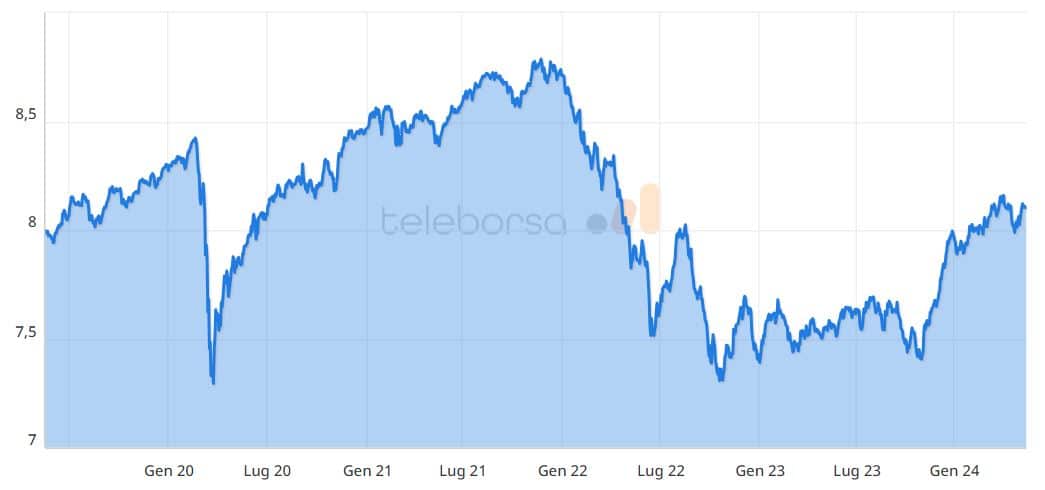

I fondi comuni di Poste Italiane sono spesso criticati per le loro performance inferiori rispetto ai benchmark di riferimento. Ad esempio, fondi come il BancoPosta Mix 1 e il BancoPosta Mix 2 hanno ottenuto rendimenti nettamente inferiori rispetto agli indici di mercato, rendendo difficile giustificare i costi associati.

Dettagli sulle Performance

Per comprendere meglio il divario di rendimento, consideriamo i dati di alcuni fondi offerti da Poste Italiane:

- BancoPosta Mix 1: Ha registrato solo un quarto della performance del benchmark (+4,2% contro +16,8%).

- BancoPosta Mix 2: Ha ottenuto meno della metà della performance del benchmark (11% contro 29%).

Questi dati evidenziano come i fondi comuni di Poste Italiane tendano a performare peggio rispetto ad alternative presenti sul mercato.

Costi Elevati dei Fondi Comuni

Un altro problema significativo è il costo elevato dei fondi comuni di Poste Italiane, che riduce ulteriormente i rendimenti netti per gli investitori. Le principali commissioni includono:

- Commissioni di sottoscrizione: applicate al momento dell’acquisto delle quote del fondo.

- Commissioni di gestione: addebitate annualmente, indipendentemente dalla performance.

- Commissioni di performance: costi aggiuntivi prelevati sui guadagni del fondo.

Questi oneri possono erodere significativamente i profitti dell’investitore, rendendo questi fondi meno competitivi rispetto ad altre soluzioni.

Alternative ai Fondi Comuni di Poste Italiane

Invece di investire nei fondi comuni di Poste Italiane, esistono alternative più efficienti e redditizie.

ETF (Exchange-Traded Funds)

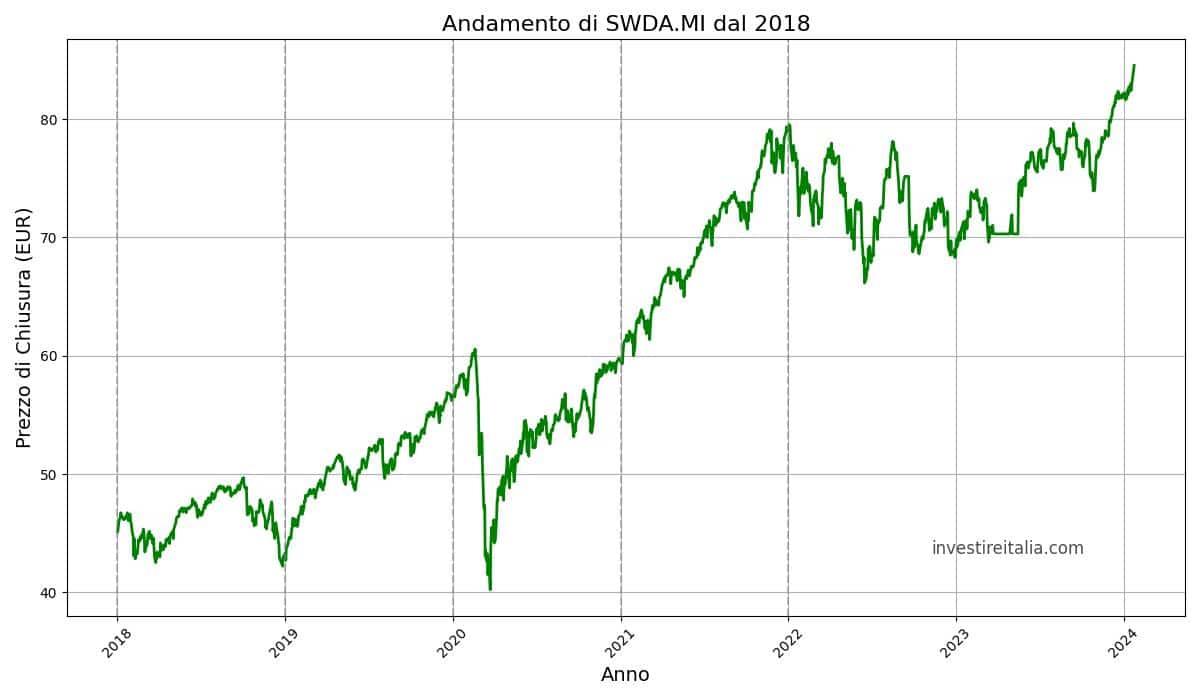

Gli ETF sono strumenti finanziari che replicano un indice di mercato e sono negoziati in Borsa come le azioni. Offrono diversi vantaggi rispetto ai fondi comuni, tra cui commissioni di gestione più basse e una maggiore trasparenza.

iShares Core MSCI World UCITS ETF USD (Acc): Questo ETF replica la performance dell’indice MSCI World, che include titoli di grande e media capitalizzazione in 23 mercati sviluppati. È un fondo ad accumulazione, il che significa che i dividendi vengono reinvestiti, aumentando il potenziale di crescita a lungo termine. Gestito da BlackRock, rappresenta un’opzione efficiente e conveniente per chi cerca un’esposizione globale ai mercati azionari.

Per ulteriori dettagli, consulta la nostra selezione dei migliori ETF disponibili in Borsa Italiana.

Il miglior broker secondo noi

Scalable Capital

- Basse commissioni di negoziazione (gratis su molti ETF)

- Tasso di interesse annuo fino al 4% nei primi mesi sui fondi non investiti (Conto PRIME+)

- Possibilità di aprire diversi Piani di Accumulo gratis

- Investimento minimo 1 EUR

- Autorizzazione CONSOB

Polizze Assicurative di Poste Italiane: Costo Elevato e Bassi Rendimenti

Polizze Multiramo: Un’Opzione Inefficiente

Le polizze assicurative multiramo, come Poste Progetto Dinamico New e Poste Progetto Valore 360, combinano elementi di investimento con coperture assicurative. Sebbene possano sembrare attraenti per la loro duplice funzione, spesso risultano inefficaci sia come investimento sia come protezione.

Costi Elevati delle Polizze Multiramo

Le polizze multiramo sono caratterizzate da costi elevati, che possono ridurre significativamente i rendimenti. Questi costi includono:

- Commissioni di ingresso: Percentuali applicate al premio iniziale e ai premi successivi.

- Commissioni di gestione: Prelevate annualmente sul valore del contratto.

- Penali di riscatto anticipato: Applicate se si decide di ritirare il capitale prima della scadenza del contratto.

Rendimenti Deludenti

I rendimenti delle polizze multiramo sono spesso inferiori rispetto ad altre forme di investimento. Ad esempio, le polizze che combinano investimenti in fondi interni con gestioni separate tendono a offrire rendimenti meno competitivi rispetto agli ETF o ai fondi indicizzati.

Separare Assicurazioni e Investimenti

È consigliabile separare le polizze assicurative dagli investimenti. Le assicurazioni dovrebbero essere utilizzate esclusivamente per la copertura dei rischi, mentre gli investimenti dovrebbero essere fatti in strumenti finanziari efficienti.

Polizze Puro Rischio

Le polizze puro rischio sono progettate per coprire specifici rischi, come la perdita del reddito a causa di malattia o morte. Queste polizze sono generalmente più economiche e più trasparenti rispetto alle polizze multiramo.

Investimenti in ETF e Fondi Indicizzati

Per gli investimenti, gli ETF e i fondi indicizzati offrono una maggiore efficienza e rendimenti potenzialmente superiori. Separare questi due elementi permette di ottimizzare sia la protezione assicurativa sia la crescita del capitale.

Gestioni Patrimoniali di Poste Italiane: Attenzione ai Costi

Limiti delle Gestioni Patrimoniali

Le gestioni patrimoniali, come PosteFuturo Investimenti e PostePremium Soluzione Finanziaria, offrono la gestione del portafoglio da parte di professionisti, ma presentano diversi svantaggi. Nonostante l’uso di strumenti efficienti come gli ETF, i costi elevati e la tassazione sui guadagni maturati annualmente possono erodere significativamente i rendimenti.

Costi delle Gestioni Patrimoniali

I costi associati alle gestioni patrimoniali includono:

- Commissioni di gestione: Percentuali annuali sul valore del portafoglio.

- Commissioni di performance: Percentuali sui guadagni realizzati.

- Costi di consulenza: Spese aggiuntive per i servizi di consulenza personalizzata.

Questi costi possono ridurre notevolmente i rendimenti netti, rendendo le gestioni patrimoniali meno attraenti per gli investitori attenti ai costi.

Tassazione sui Guadagni Non Realizzati

Un altro svantaggio delle gestioni patrimoniali è la tassazione sui guadagni maturati, anche se non realizzati. Questo significa che ogni anno vengono pagate tasse sui guadagni virtuali, riducendo il potenziale di crescita del capitale nel lungo termine.

Alternative alle Gestioni Patrimoniali

Investire autonomamente in un portafoglio di ETF può essere una soluzione più efficiente. In questo modo, eviti i costi di gestione e puoi beneficiare appieno del compounding, posticipando il pagamento delle tasse sui guadagni fino al momento della vendita.

Costruire un Portafoglio di ETF

Costruire un portafoglio di ETF può essere relativamente semplice e molto più economico rispetto a una gestione patrimoniale. Ecco alcuni passaggi chiave:

- Definisci i tuoi obiettivi: Identifica i tuoi obiettivi finanziari a breve, medio e lungo termine.

- Scegli gli ETF giusti: Seleziona ETF che replicano gli indici di mercato più rilevanti per i tuoi obiettivi.

- Diversifica: Assicurati di diversificare il tuo portafoglio tra diverse asset class (azioni, obbligazioni, immobili, ecc.).

- Monitora e ribilancia: Controlla periodicamente il tuo portafoglio e ribilancia gli investimenti per mantenere l’allocazione desiderata.

Qui trovi una guida su come Investire in ETF.

Buoni Fruttiferi Postali: Attenzione alle Penalità

Rendimento dei Buoni Fruttiferi Postali

I Buoni Fruttiferi Postali (BFP) sono molto popolari per la loro sicurezza, poiché sono garantiti dallo Stato italiano. Tuttavia, i rendimenti possono essere modesti. Attualmente, i BFP offrono rendimenti che variano dal 2% al 3% annuo lordo, a seconda della durata dell’investimento.

Tipologie di Buoni Fruttiferi Postali

Ecco alcune delle principali tipologie di BFP disponibili:

- Buono 3 anni Plus: Rendimento annuo lordo a scadenza del 2,00%.

- Buono 3×2: Rendimento annuo lordo a scadenza del 2,25%.

- Buono Risparmio Sostenibile: Rendimento annuo lordo a scadenza dell’1,50%.

- Buono 3×4: Rendimento annuo lordo a scadenza del 2,75%.

- Buono Ordinario: Rendimento annuo lordo a scadenza del 3,00%.

Penalità per Ritiro Anticipato

Uno dei principali svantaggi dei BFP è la penalità per il ritiro anticipato. Se decidi di ritirare i tuoi soldi prima della scadenza, rischi di perdere una parte significativa degli interessi maturati. Questo rende i BFP un investimento meno flessibile rispetto ad altre opzioni come i BTP, che possono essere venduti sul mercato secondario.

Impatto delle Penalità

Ad esempio, se investi in un Buono 3×2 e decidi di ritirare i fondi dopo soli tre anni, potresti ricevere un rendimento inferiore o addirittura nullo. Questo può rappresentare una significativa perdita di opportunità rispetto ad altri strumenti di investimento che non penalizzano il ritiro anticipato.

Alternative ai Buoni Fruttiferi Postali

Esistono diverse alternative ai BFP che offrono rendimenti più elevati e maggiore flessibilità:

BTP (Buoni del Tesoro Poliennali)

I BTP sono titoli di Stato emessi dal governo italiano con durate variabili. Offrono rendimenti generalmente superiori ai BFP e possono essere venduti sul mercato secondario, offrendo maggiore flessibilità in caso di necessità di liquidità.

Conti Deposito

I conti deposito offrono tassi di interesse fissi e sono generalmente garantiti dal Fondo Interbancario di Tutela dei Depositi (FITD) fino a 100.000 euro per depositante. Sono un’opzione sicura e spesso offrono rendimenti competitivi.

ETF Obbligazionari

Gli ETF obbligazionari investono in un paniere di obbligazioni e offrono una diversificazione immediata con costi di gestione inferiori. Possono offrire rendimenti competitivi e una maggiore liquidità rispetto ai BFP.

Piani di Accumulo Capitale (PAC): Non Sempre Convenienti

Limitazioni dei PAC Offerti da Poste Italiane

I Piani di Accumulo Capitale (PAC) di Poste Italiane permettono di investire importi fissi o variabili nel tempo. Tuttavia, sono spesso costruiti sugli stessi fondi comuni già menzionati, che hanno performance deludenti. Questo significa che i PAC di Poste Italiane possono avere rendimenti inferiori e costi più elevati rispetto ad altre opzioni di mercato.

Performance dei PAC

Ad esempio, un PAC basato sul fondo BancoPosta Mix 3 avrebbe raccolto meno della metà delle performance del suo benchmark, il che rende difficile giustificare l’investimento. Inoltre, i costi di gestione e le commissioni possono ulteriormente ridurre i rendimenti netti per l’investitore.

Alternative ai PAC

Esistono alternative più efficienti ai PAC di Poste Italiane che possono offrire rendimenti migliori e costi inferiori:

PAC Autonomi con ETF

Creare un PAC autonomo investendo in ETF è una soluzione efficiente. Gli ETF offrono una diversificazione immediata e costi di gestione inferiori. Puoi automatizzare gli investimenti mensili in ETF per costruire un portafoglio solido nel tempo.

Molte banche online offrono PAC con costi di gestione ridotti e una vasta gamma di opzioni di investimento, inclusi ETF e fondi indicizzati. Questi PAC possono essere una scelta più conveniente rispetto a quelli offerti da Poste Italiane.

Un ottimo broker per cominciare che offre PAC a partire da investimenti minimi di 1 Euro è Scalable Capital.

Costruire un PAC Autonomo

Costruire un PAC autonomo richiede pochi semplici passaggi:

- Apri un conto titoli: Se non lo hai già fatto è necessario aprire un conto titoli presso un Broker. Uno dei più convenienti in Europa è Scalable Capital.

- Definisci l’importo e la frequenza dei versamenti: Decidi quanto investire mensilmente.

- Scegli gli ETF o i fondi indicizzati: Seleziona strumenti a basso costo e ben diversificati.

- Automatizza gli investimenti: Usa piattaforme che permettono di automatizzare i versamenti mensili.

- Monitora e ribilancia: Controlla periodicamente il portafoglio e ribilancia se necessario.

Meglio Investire in Posta o in Banca?

Confronto tra Investimenti Postali e Bancari

Investire in Poste Italiane offre alcuni vantaggi, come la sicurezza e la semplicità. Tuttavia, le banche possono offrire prodotti più dinamici e digitalizzati, spesso con rendimenti più elevati. Ad esempio, i conti deposito e i certificati di deposito offerti dalle banche possono avere tassi di interesse più competitivi rispetto ai libretti di risparmio postali.

Pro e Contro degli Investimenti Postali

Pro degli Investimenti Postali

- Sicurezza: I prodotti postali sono garantiti dallo Stato italiano.

- Semplicità: I prodotti sono facili da capire e da gestire.

- Accessibilità: Le Poste Italiane hanno una rete capillare di uffici sul territorio.

Contro degli Investimenti Postali

- Rendimenti Bassi: I rendimenti sono spesso inferiori rispetto alle alternative bancarie.

- Flessibilità Limitata: Penalità per ritiro anticipato e meno opzioni di investimento.

- Costi Elevati: Commissioni e costi di gestione più alti rispetto alle alternative di mercato.

Pro e Contro degli Investimenti Bancari

Pro degli Investimenti Bancari

- Rendimenti Elevati: Tassi di interesse più competitivi e una maggiore varietà di prodotti.

- Flessibilità: Maggiore possibilità di accedere ai fondi in caso di necessità.

- Servizi Digitali: Accesso a piattaforme di investimento online e consulenza digitale.

Contro degli Investimenti Bancari

- Sicurezza Variabile: Alcuni prodotti bancari possono essere più rischiosi.

- Complessità: I prodotti possono essere più complessi e richiedere maggiore attenzione.

Scegliere l’Opzione Giusta

La scelta tra investire in posta o in banca dipende dalle tue esigenze e preferenze. Se preferisci un approccio più tradizionale e sicuro, Poste Italiane potrebbe essere una buona scelta. Se invece cerchi rendimenti più elevati e una maggiore flessibilità, le banche possono offrire migliori opportunità di investimento.

Conclusioni: Investimenti Postali da Evitare e Alternative

Investimenti Postali da Evitare

In sintesi, alcuni investimenti postali possono risultare meno vantaggiosi rispetto ad altre opzioni disponibili sul mercato. Tra quelli da valutare con attenzione troviamo:

- Fondi comuni di Poste Italiane: costosi e con performance spesso inferiori ai benchmark.

- Polizze assicurative multiramo: caratterizzate da costi elevati e scarsa efficienza.

- Gestioni patrimoniali: prevedono spese alte e una tassazione anche sui guadagni non realizzati.

- Buoni Fruttiferi Postali: offrono rendimenti contenuti e penalità in caso di ritiro anticipato.

- Piani di Accumulo Capitale (PAC): spesso basati su fondi poco performanti.

Migliori Alternative agli Investimenti Postali

Se cerchi strumenti più efficienti e redditizi, ecco alcune alternative da considerare:

- ETF e fondi indicizzati: costi di gestione ridotti e rendimenti generalmente migliori nel lungo periodo.

- Conti deposito bancari: offrono tassi di interesse più competitivi rispetto ai prodotti postali.

- Investimenti autonomi: gestire direttamente il proprio portafoglio consente di ottimizzare i rendimenti e ridurre i costi.

Consigli Finali

Prima di prendere una decisione di investimento, è fondamentale condurre una ricerca approfondita e confrontare le opzioni disponibili. Se hai dubbi o necessiti di un supporto nella pianificazione del tuo portafoglio, consultare un consulente finanziario indipendente può aiutarti a individuare la strategia più adatta alle tue esigenze.

Elena Monti

Ho consolidato la mia esperienza nel settore finanziario e coltivato una forte passione per il mondo degli investimenti. Collaboro con testate online per offrire analisi chiare e consigli pratici, promuovendo l’educazione finanziaria per chi desidera fare scelte consapevoli.